もしかするとライバー活動を本業先に伝えずに副業として行っている人もいるかもしれません。

ライバー活動をスタートして収入を得ると気になるのが「確定申告をすべきかどうか」ではないでしょうか?

そうなると、確定申告をすることで本業先に副業がバレないか心配になってしまいますよね。

この記事では

✅ライバーに確定申告が必要なのか

✅確定申告の方法

✅アプリ別の計算方法

について徹底解説します!

きっとこの記事を読めば、自分が確定申告をしなければならないのかどうかを知ることができるでしょう。

確定申告とは?

私たち国民は1年間働いて、収入を得ると、それに応じた金額の「所得税」を納める義務があります。

確定申告とはそんな1年間の所得にかかる税金を計算し、税務省に報告する手続きのことです。

ここからはそんな確定申告の期間や、申告が必要なのにもかかわらず申告をしなかった場合がどうなるのかを詳しく解説します。

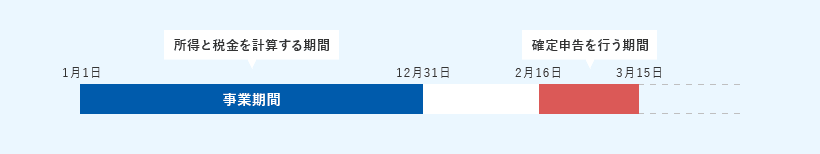

確定申告期間

確定申告の手続きは「決められた期間に行う」必要があります。

基本的に前年度の収入を翌年の2月~3月に申告します。

2021年の確定申告は2020年の1月~12月に得た収入を今年

2月16日~3月15日の期間に申告しなければなりません!

この期間を超えてからの申告は「期限後申告」となり、

・無申告課税

・延滞税

を課せられてしまうので注意が必要です。

さらに、フリーランスなどで活動している人の中には「青色申告」で確定申告を行う方もいると思います。

しかし、期限後の申告は青色申告の承認取り消しとなってしまう可能性もあります。

必ず期限内に確定申告を行うようにしてください。

申告しないとどうなる?

申告しないといけない確定申告を「バレないからいいや」などの理由で申告しなかった場合は、さまざまなペナルティが課せられます。

例えば

✅延滞税

✅無申告課税

といった、本来払わなくてよかった税金を上乗せして支払わなければいけなくなってしまうんです。

| 無申告課税 | “期限後申告をしたり、所得金額の決定を受けたりすると、申告等によって納める税金のほかに無申告加算税が課されます。 各年分の無申告加算税は、原則として、納付すべき税額に対して、50万円までは15%、50万円を超える部分は20%の割合を乗じて計算した金額となります。”引用元:「国税庁・確定申告を忘れたとき」 |

| 延滞税 | “税金が定められた期限までに納付されない場合には、原則として法定納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が自動的に課されます。” 引用元:「国税庁・延滞税について」 |

さらに、「バレないから大丈夫」など、隠ぺいをしようとしていたことがバレてしまうと「重加算税」の支払いを命じられてしまうこともあります。

無申告加算税に代えて課される重加算税(以下「無申告重加算税」という。)は、納税者が、課税要件事実を「隠ぺい又は仮装」して法定申告期限までに納税申告書を提出しなかった場合に、40%の高税率で課される行政上の制裁措置であるから、申告納税義務の履行の確保及び納税者間の均衡負担利益の侵害防止の手段として重要な意義を有する。

引用元:無申告事案における重加算税の賦課要件

したがって、申告しないと100%損をしますし、社会的な立場も悪くなってしまうので要注意です。

確定申告すると副業がバレる?

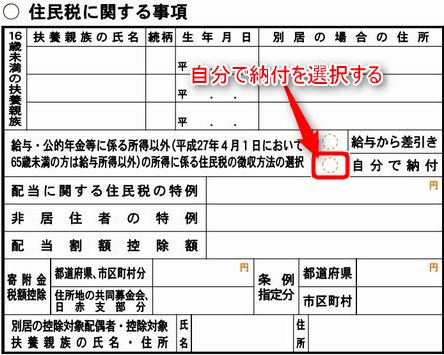

確定申告をすると、副業がバレるかどうかは「住民税のチェック項目」がカギとなります。

会社員は、毎月の給料から住民税が引かれています。

住民税の納税額は、前年度の所得によって変わるため、副業をしていた場合、住民税の額も上がります。

そのため、住民税の支払額が前年度と違うことに、経理などが気付き、副業していることがバレてしまうケースが多いのです。

しかし、実はこの支払額の差は確定申告をする際にとある方法を行うことで免れることができます!

それは「住民税を自分で納付」にチェックを入れることです。

ここにチェックを入れることで、納付書が自宅に届くようになるため、本業先にバレることはありません。

「給与から天引き」にチェックを入れてしまうとバレてしまう可能性はかなり高くなるので、選び間違えないようにしましょう。

ライバーにも確定申告が必要?

ライバー活動で収入を得ているけど確定申告をしなければならないのかを疑問に感じている人もいるでしょう。

ライバーは「今から始めよう」と思えば、スマホ1台でスタートできる職業なので「仕事」という感覚を抱きにくいですよね…。

そのため、確定申告をしなくてもいいのでは?と感じる方もいるかもしれません。

しかし、そんな方は、考えを改める必要があります。

ライバーでも所得があれば確定申告が必須

ライバー活動をしていて所得がある以上、確定申告を行うことは必須です。

確定申告は所得に応じて支払うべき所得税を決めるための手続きです。

ギフトや投げ銭で“ある一定の所得”を得ている以上、確定申告を行う義務があることを覚えておきましょう。

ライバーの収入が雑職得の場合

ただし、所得額によって確定申告が必要ではないケースもあります。

それが雑所得(副業で得た収入)で金額が20万円以下の場合です。

- ライバーで雑所得が20万円以上→確定申告が必要

- ライバーで雑所得が20万円以下→確定申告が不要

と、覚えておきましょう。

また、ライバーの所得が20万円以下であっても本業の所得が2,000万円を超える方は必ず確定申告を行う必要があります。

ライバーの収入が事業所得の場合

ライバーを本業に活動しており、年間38万円の所得を超える場合は「事業所得」として確定申告を行う必要があります。

ただし、事業所得はライバーとして得る収益が

・営利性・有償性

・継続性・反復性

・自己の危険と計算における企画遂行性

以上の3つに基づき判断されるので、ライバーを始めた初年度は「雑所得」として判断されるケースがあることを覚えておきましょう。

ライバーの確定申告方法

ライバーの収入を確定申告する方法が「難しそう」と思う人もいるのではないでしょうか?

特に初めて申告する場合は「そもそも何から初めて良いのかが分からない」状態になってしまうこともあるでしょう。

ここからは、ライバーの確定申告方法を詳しく紹介するのでぜひチェックしてください。

申告場所を確認

まず行ってほしいのが確定申告を行う「申告場所」の確認です。

こちらはあなたが住んでいる地域管轄の税務署や市が指定する申告場所になります。

自分がどこに申告しに行けば良いのかをあらかじめチェックしておきましょう!

ただ、最近ではコロナの影響もあり、オンラインでの申告が主流となっており、税務署に行かなければ申請を行えないわけではありません。

オンライン申請をしたい方は↓から

ただし、申告場所に直接行くと担当の方が書類チェックしてくれるので、初めての確定申告する場合は安心といえるでしょう。

準備しておく書類

直接申告場所で確定申告を行う場合は準備しておく書類があります。

・国税庁のサイトからダウンロードできる確定申告書(A・Bのどちらか)

※副業の場合はA、本業として申告する場合はBを選びましょう。

詳しくは国税庁【申告書用紙】をご覧ください

・本人確認書類(マイナンバーカードがなければ番号通知書・運転免許書など)

・源泉徴収票

以上の書類が必要になりますので、必ず準備をしてから申告にいきましょう。

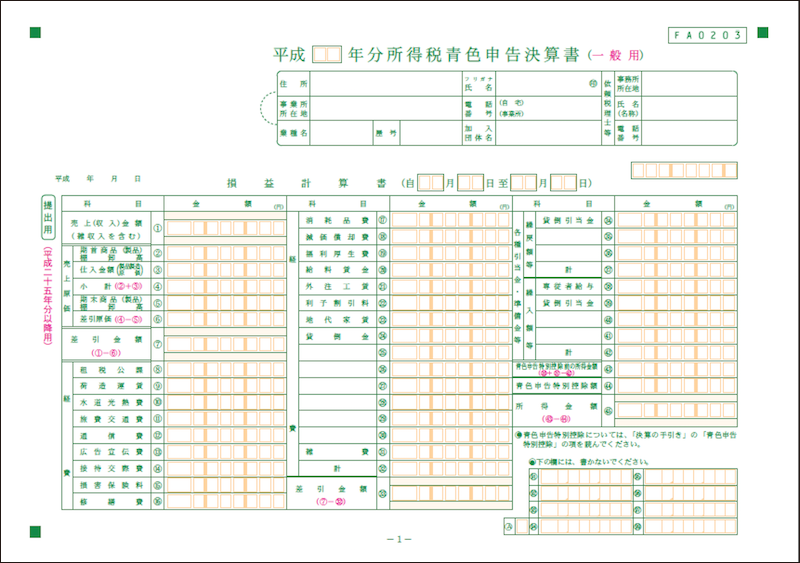

申告書に記入

国税庁のサイトからダウンロードした確定申告書に記入を行います。

所得や経費などの必要事項を記入していってください。

そんな方は、国税庁に掲載されている「申告書」の記載例を参考にしてみてください。

現在では、様々な方がYoutubeで書き方を紹介している動画もあるので、参考にしてみるといいでしょう。

↓の動画には、実際の申込書を参考に、どのように記載していけばいいのか解るので、おすすめです。

所得についてですが、副業でライバーを行われている方は「雑所得」として記入。

事務所所属で給料制のライバーさんは「給与所得」で申請しましょう。

作成した申告書を提出

申告書が完成したら提出をします。

書類は上記で紹介した税務署に持っていきましょう!

ただし、確定申告の期間は税務署にかなり人がいるため、できれば予定を空けておくのがおすすめです。

また、確定申告は期日までに行わないと追加の税金が課されてしまうため、必ず期日までに提出をしてください!

税金を納付

確定申告は1年間の所得から「納税額」を確定するための手続きです。

したがって、税金を納付するまでの作業が確定申告となります。

税金の納付方法ですが、6・8・10・翌年1月の4回払いか1活払いの選択ができることを覚えておきましょう。

アプリ別・税金の計算方法

ここからはアプリ別の確定申告方法を紹介します。

税金の計算方法などは、アプリによって違います。

自分の使っているライブ配信アプリの計算方法をチェックしておきましょう。

イチナナの確定申告・税金の計算方法

イチナナでライバーをしている方は、初めて確定申告を行う場合「雑所得」で行います。

所得によって税率と控除額が変わってくることを覚えておきましょう。

| 課税される所得金額1,000円〜1,949,000円まで | 税率5% | 控除額0円 |

| 課税される所得金額1,950,000円〜3,299,000円まで | 税率10% | 控除額97,500円 |

| 課税される所得金額3,300,000円〜6,949,000円まで | 税率20% | 控除額427,500円 |

上記の3つのどれかに当てはまる人が多いはずです。

例えば、ライバーを本業としていて年間300万円の年収があったとしましょう。

税率は10%なので、300000×01.=300000

こちらの金額に控除額の97,500円を引いて税金は202,500円となります。

(※2021年度現在の計算方法です。変更になる可能性もあります)

こちらは経費を引いていない税金額となります。

節税のために電気代や配信で使う道具代の領収書は保管しておき、経費で落とすことも大事になります。

pocochaの確定申告・税金の計算方法

Pocochaではギフトの換金時に源泉徴収が引かれます。

例えばギフトなどで手に入れたダイヤを現金に換金する際、所得が100万円以下であれば源泉徴収として10.21%が引かれることになってます。

例えば、5000ダイヤを換金する場合、5000円から10.21%を引いた4,486円が実際に受け取れる金額になることを覚えておきましょう。

100万円以上の所得の場合は

(支払い金額-100万円)×20.42%+102,100円が実際に受け取れる金額になります。

まとめ

この記事では、ライバーで確定申告が必要なケースや方法を詳しく解説しました。

・本業の収入がありライバー活動で20万以上の所得がある場合

・本業の収入がなくライバー活動で38万以上の所得がある場合

上記の場合は確定申告が必須となることを覚えておきましょう。

確定申告を忘れると

・無申告課税

・延滞税

などを課される可能性が高く、本来支払わなくてよい税金の支払いをすることになり損です。

Amico Voiceでは、他にも役立つ情報をたくさん掲載しているので、よろしければご覧ください↓

ライバーは職業にできる?収入・仕事内容について解説!